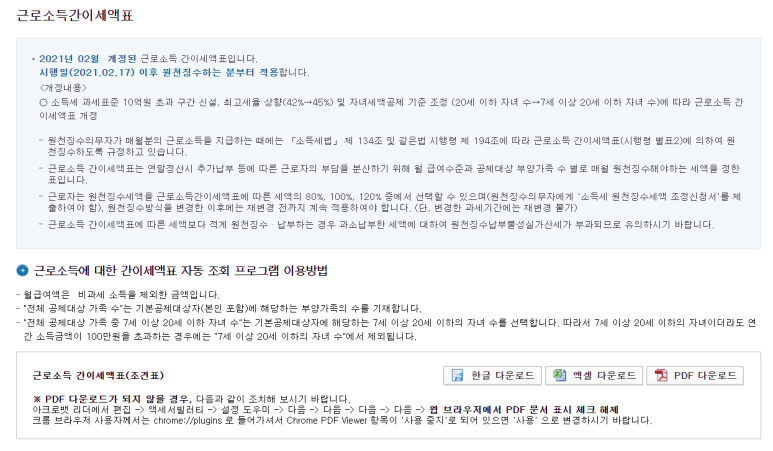

원천징수의무자(법인(회사))는 근로자에게 상여금을 포함한 급여를 지급 시, 근로소득 간이세액표에 따라 소득세를 원천징수하여 납부해야 한다.

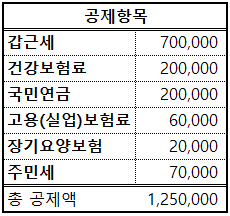

월급 명세서를 보면, 월 총 급여액(지급 총액 연봉의 1/12)에서 아래와 같은 4대 보험료(건강보험, 국민연금, 고용보험, 장기요양보험)와 소득세(갑근세, 주민세)를 제외(원천징수)하고 근로자에게 지급한다.

갑근세(근로소득세)는 어떤 기준으로 산출이 될까?

원천징수해야 할 세액은 급여수준 및 공제대상 가족수에 따라 결정이 된다.

국세청 홈페이지(https://www.nts.go.kr)에서 제공하는 근로소득간이세액표를 통해 확인이 가능하다.

본인의 월 급여액(원천징수 이전, 계약 연봉의 1/12)과 공제대상 가족 수에 해당하는 소득세를 확인할 수 있다.

공제대상가족 수 = 실제 공제대상가족의 수* + 7세 이상 20세 이하 자녀의 수

(* 본인 및 배우자도 각각 1명으로 보아 계산)

홈택스에서 소득세를 직접 시뮬레이션 할 수 있다.

일반적으로 회사는 공제대상 가족 수를 임직원 본인만 고려하고 100%선택을 기본 항목으로 원천징수액을 산출한다.

연말정산 때 근로 소득세를 기본공제, 소득공제 등을 감안하여 세액을 재계산 하는 것이고 원천징수액과 비교하여차이 금액을 징수(원천징수액이 적을 때) 및 환급(원천징수를 많이 했을 때)해 주는 것이다.

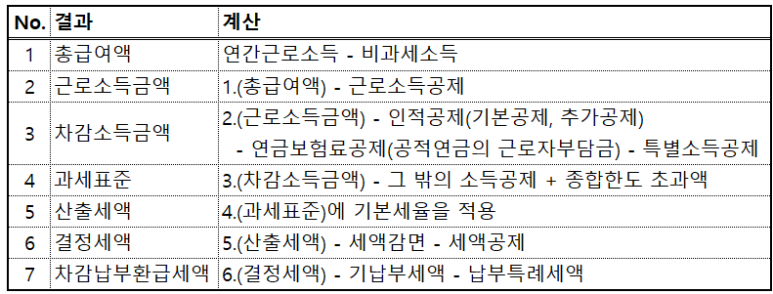

근로소득세 계산

근로 소득세는 아래와 같이 계산된다.

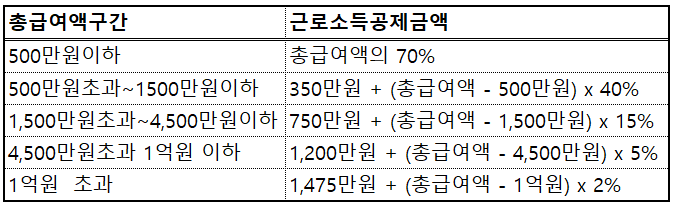

총 급여 구간 별 근로소득공제금액

총 급여에서 근로소득 공제금액을 차감한 금액이며, 근로소득 공제금액은 다음과 같이 총급여의 구간에 따라 공제 비율이 차등 적용된다.(공제한도 2천만원)

과세표준

상여금 원천징수세액 계산

출처: 국세청(www.nts.go.kr)

쉽게 말하면, 일반 월급과 동일하게 근로소득간이세액표에 따라 원천징수를 하게된다.

원천징수 세액 = (지급대상기간의 평균 총 급여액에 대한 세액 x 지급대상개월수) - 기납부세액

매월 평균 총 급여액은 상여금과 지급대상기간의 급여액을 더한 후 지급대상기간 개월수로 나누면 된다.

예시)

연봉 6천만원에 연말 상여금이 기본급의 200%이고 연봉에 미포함하여 지급되는 경우,

6천만원/12달 = 기본급 500만원

기본급의 200%면 1천만원

총 연봉은 6천만원(500만원 x 12달) + 상여금 1천만원으로 총 급여는 7천만원

성과금을 12월에 지급한다면,

12달 중 상여가 포함되지 않은 11개 달은 매월 기본급 500만원으로 총 5천5백만원이 지급이 되며 상여급 속하는 달에는 기본급 포함 1천5백만원으로 총 연봉이 7천만원이 되는 것이다.

'세금' 카테고리의 다른 글

| 2023년 건강보험 요율 인상 (0) | 2023.01.12 |

|---|---|

| 자동차 채권 구입 면제 및 개별 소비세 인하 정책 (0) | 2023.01.09 |

| 연말정산 체크 리스트 (0) | 2023.01.06 |

| 퇴직금 및 퇴직 소득세 (0) | 2023.01.02 |

| IRP(Individual Retirement Pension, 개인형 퇴직연금) (0) | 2022.12.29 |